Грипп и страховка от невыезда

Страхование отмены поездки (от невыезда, невылета) - это отдельный вид страхования путешественника, не связанный с медицинской страховкой. Суть этого вида страхования - вернуть туристу потраченные деньги на авиабилеты, бронирование отеля и другие расходы, если произошло какое-то непредвиденное событие, из-за которого поездка не может состояться.

Иногда это необходимая вещь, иногда она просто не нужна.

Пакетные путешественники, приобретающие тур в агентстве, обычно не имеют права выбора - страховка от невыезда автоматически включена в турпакет. Но зачастую она покрывает только один или два риска, например, работает в случае отказа в визе, а во всех остальных случаях бесполезна.

Самостоятельные путешественники имеют больше свободы - они могут выбрать страховку от невылета с теми опциями, которые необходимы лично им, а могут вообще отказаться от нее.

Сначала разберемся, нужна ли страховка от невыезда и кому она пригодится.

Какие риски покрывает страховка от невылета

По общем правилу страховка от невыезда работает в стандартном перечне случаев. Вы можете рассчитывать на возмещение расходов на приобретение турпутевки, авиабилетов, оплату проживания в гостинице, если произошли события, которые препятствуют выезду за границу:

- экстренная госпитализация самого туриста или его близкого родственника (реже - амбулаторное лечение);

- травма в результате несчастного случая или острое инфекционное заболевание (но не ОРВИ или грипп) туриста или его компаньона по поездке;

- утрата или повреждение имущества (в результате стихийного бедствия, пожара, затопления, аварии инженерных сетей, кражи), что требует личного присутствия туриста по месту жительства;

- отказ в визе или несвоевременное ее получение (не по вине туриста);

- смерть близкого родственника;

- призыв в армию или на военные сборы;

- получение повестки о явке в следственные органы или суд в качестве свидетеля или присяжного заседателя.

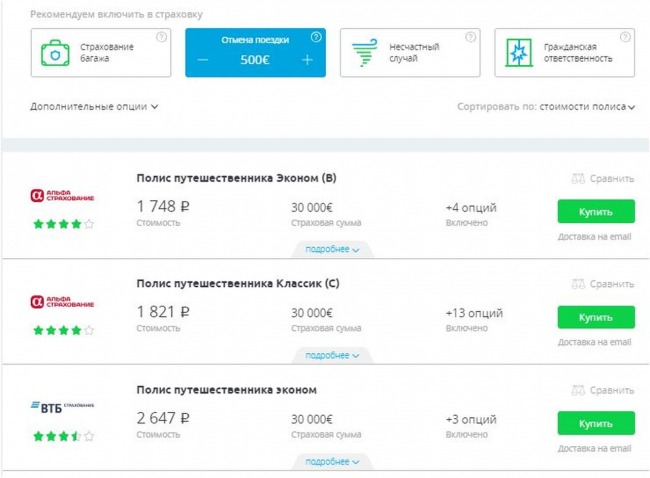

Обычно это не отдельная страховка, а дополнительная опция в рамках стандартной туристической страховки. Самостоятельные путешественники могут включить ее в обычную страховку за дополнительную плату.

Правила страхования от невыезда отличаются у разных страховых компаний. Уточняйте условия при покупке страховки за границу.

Когда может быть отказано в выплате компенсации

Иногда в страховой выплате могут отказать, даже если формально ваш случай входит в перечень рисков. Важное значение имеют подробные условия страхования, указанные в договоре.

Самые популярные причины отказа в выплате:

1. Отказ в визе по вине туриста.

Причиной могут быть нарушения визового режима в прошлом, предыдущие отказы в визе и т.д., то есть обстоятельства, за которые страховая компания ответственности не несет. Это не страховой случай.

2. Отказ в визе компаньону - неродственнику.

Например, если визу не дали девушке, с которой турист не состоит в браке, но планировал проживать в одном номере, то в компенсации может быть отказано, поскольку формально они родственниками не считаются, и в компенсации может быть отказано. Многие страховые компании в этом случае все-таки выплачивают возмещение, принимая во внимание совместно забронированный и оплаченный номере гостиницы, покупку одного полиса на обоих застрахованных.

Та же ситуация может возникнуть в случае смерти или экстренной госпитализации компаньона-неродственника.

3. Осложнения по беременности.

Если к госпитализации или экстренному лечению привели осложнения по беременности, то это не признается страховым случаем. Беременные должны путешествовать со специальной страховкой, покрывающей все риски, связанные с этим состоянием.

4. Недостоверный размер причинения вреда имуществу.

Разные компании по-разному оценивают степень достаточности ущерба, причиненного имуществу в результате пожара или затопления, для того, чтобы признать случай страховым. Обычно это уничтожение 50 или 70% имущества. Если размер убытков при пожаре или стихийном бедствии будет преувеличен или не доказан, то компенсацию не выплатят.

5. Болезнь при отсутствии необходимой прививки.

Если турист не сделал до поездки вакцинацию, рекомендуемую для посещения конкретной страны, в страховой выплате ему могут отказать.

6. Долги перед службой судебных приставов.

Если у вас есть задолженность более 30 тысяч рублей, и приставы ограничили Вас в выезде за границу, то пересечь границу Вы не сможете. Этот случай не является страховым, и компенсация для него не положена. Мы писали подробно о том, как узнать, выпустят ли за границу, если есть долги.

Особенности страхования от невыезда у отдельных компаний

Страховка от невылета у всех перечисленных компаний включает стандартный перечень страховых случаев. Но есть некоторые особенности, на которые стоит обратить внимание.

1. Русский Стандарт.

Русский Стандарт работает в случае получения застрахованным травм любой сложности, если медицинским заключением подтверждены противопоказания к поездке. Несчастный случай, ставший причиной травмы, должен произойти не ранее чем за 21 день до начала поездки. Также в перечень рисков входит повреждение или утрата имущества в результате пожара, стихийных бедствий, затопления водой из канализации и противоправных действий третьих лиц. Есть ограничение по сроку возникновения таких событий - не ранее чем за 15 дней до начала поездки. Утрата или повреждение транспортного средства риском не признается. Есть ограничение по сроку возникновения таких событий - не ранее чем за 15 дней до начала поездки.

Сумма покрытия от невыезда - всего 1000 евро.

2. Абсолют Страхование.

Абсолют Страхование не страхует инвалидов 1 и 2 группы. Травма, возникшая в результате несчастного случая, или инфекционное заболевание, препятствующие поездке, должны быть подтверждены врачом- экспертом страховой компании. При гибели или повреждении имущества расходы возмещаются при условии, что нанесенный ущерб является значительным (уничтожение более 50% имущества).

Можно застраховать риски на сумму от 500 до 3000 евро.

3. ВТБ страхование.

Страховая сумма - 500 евро.

4. Альфа Страхование.

Альфа Страхование в качестве риска отмены поездки признает неполучение визы или задержку с ее получением не только близким родственником, но и иным физическим лицом, совершающим совместную поездку с застрахованным.

Страховая сумма - 500, 1000 или 2000 евро.

5. Сбербанк Страхование.

Сбербанк Страхование признает риском повреждение или гибель недвижимого имущества застрахованного в результате пожара, стихийных бедствий, противоправных действий третьих лиц только при условии, что нанесенный ущерб является значительным (уничтожение более 70% имущества). Если поездка была оформлена на двух лиц, не являющихся родственниками, но с совместным проживанием в двухместном номере, то такие лица приравниваются к близким родственникам при необходимости отмены поездки.

Страховая сумма - 1000 евро.

6. Allianz.

Allianz признает страховым случаем смерть или болезнь/травму, требующую экстренного стационарного лечения (экстренной госпитализации), непроведение которого создает реальную угрозу жизни или долговременной утраты трудоспособности туриста или его близкого родственника, К страховым случаям также относятся травма опорно-двигательного аппарата, требующая амбулаторного лечения, и заболевание ветрянкой, краснухой, эпидемическим паротитом, корью, дифтерией, столбняком, полиомиелитом.

Страховая сумма - всего 500 евро.

7. Tripinsurance.

В страховке Tripinsurance риск отмены поездки вступает в действие через 48 часов после покупки полиса. Травма, возникшая в результате несчастного случая, или инфекционное заболевание, препятствующие поездке, должны быть подтверждены врачом - экспертом страховой компании. При гибели или повреждении имущества расходы возмещаются при условии, что нанесенный ущерб является значительным (уничтожение более 50% имущества). Если отказано во вьездной визе по вине туриста (нарушения визового режима и т.д.), то отмена поездки страховым случаем не признается. Риск отмены поездки входит в страховку с покрытием в 1 000 000 евро. Для читателей сайта по промокоду "BYVALI" предоставляется 10% скидка.

Страховая сумма на отмену поездки - 3500 евро.

8. ERV.

Читайте также:

Где купить страховку от невыезда

Рекомендуем покупать медицинские страховки за границу на специальных сайтах-поисковиках. Это позволяет наглядно сравнивать предложения различных компаний по цене и опциям. Цены - такие же или ниже, чем на сайтах и в офисах непосредственно самих страховых компаний. Неоспоримый плюс покупки через интернет - быстрота, после оплаты полис сразу же высылается на электронную почту. Его не нужно распечатывать, на границе можно предъявить пдф-версию в телефоне.

Москва. 4 марта. INTERFAX.RU - Российские туристы стали чаще интересоваться, покрывает ли стандартный полис страхования выезжающих за рубеж риск заражения коронавирусом, сообщили "Интерфаксу" представители страховых компаний.

Исполнительный директор страховой компании ERV Юлия Алчеева рассказала, что "много клиентов сейчас звонят и спрашивают, входит ли коронавирус в страховку". Заместитель гендиректора "РЕСО-Гарантия" Игорь Иванов также отметил, что некоторые клиенты компании просят разъяснить порядок действий при подозрении на коронавирус, предоставить информационные материалы, памятки по профилактике заболевания.

"Заболевших среди наших застрахованных сейчас нет. По полису ДМС был один случай госпитализации с подозрением на коронавирус, но диагноз не подтвердился", - сообщил он "Интерфаксу".

В свою очередь, Алчеева рассказала, что базовая страховка от ERV покрывает лечение в больницах от коронавируса. "Коронавирус - то же, что и ОРВИ. У нас каждая базовая страховка включает лечение в больницах от этих заболеваний, от гриппа. В такую страховку входит оплата амбулаторного и стационарного лечения, медицинская транспортировка", - сообщила топ-менеджер.

Иванов также заявил, что заражение коронавирусом "не является исключением из страхового покрытия ни по полисам ДМС, ни по полисам страхования выезжающих за рубеж". "Также у нас нет ограничений на страхование по каким-либо направлениям, в том числе, мы страхуем туристов, направляющихся в Китай и Италию", - сказал Иванов.

У компании "Альфа-Страхование" программы страхования выезжающих за рубеж (ВЗР) также покрывают диагностику и лечение коронавируса по аналогии с инфекционными заболеваниями в рамках действующего лимита полиса.

Особенности лечения заразившихся коронавирусом

В "Ингосстрахе" порталу "Интерфакс-Туризм" подтвердили, что лечение коронавируса за рубежом будет покрываться полисом ВЗР. "Медицинские расходы покрываются по полису ВЗР, включая лечение вируса COVID-19, в том числе для путешествующих по Китаю, странам Азиатско-Тихоокеанского региона и другим направлениям, где отмечены вспышки заболевания", - сообщил начальник управления урегулирования убытков розничного бизнеса компании Максим Максимкин.

По его словам, коронавирус представляет большую опасность, поэтому заболевшего будут лечить изолированно (на карантине) в стране пребывания до полного выздоровления. "Как правило, это происходит в инфекционном отделении государственного госпиталя или даже отдельно выделенных медучреждений. Меры предосторожности также включают в себя изоляцию на время инкубационного периода всех контактирующих с заболевшим, если диагноз COVID-19 подтвердится", - добавил он.

Коронавирус входит в стандартный полис ВЗР и в страховой компании "Согласие": в случае получения счетов из медучреждения за рубежом, в которое будет помещен заболевший гражданин России, компания урегулирует страховой случай согласно условиям договора страхования, в частности, в пределах лимита по полису. "Лимит ответственности по полисам ВЗР составляет от 30 тыс. до 100 тыс. евро (или эквивалент в долларах США)", - пояснили в пресс-службе.

В каких случаях страховка не покроет лечение от коронавируса

Алчеева подчеркнула, что страховка не покроет расходы путешественника при заболевании коронавирусом, если у него нет никаких подтверждающих медицинских документов. "Необходимо диагностирование заболевания", - сказала она. При этом если турист попал на карантин, то базовая страховка не покрывает проживание в отеле и покупку новых авиабилетов, для этого необходимо приобрести расширенную страховку "Стандарт плюс".

Страховой полис для путешественников в компании "Либерти Страхование" покрывает лечение коронавируса во всех странах, кроме регионов, которые являются не рекомендованными для посещения Ростуризмом. "На данный момент это Китай, Южная Корея, Иран и Италия. Не покрываются страховкой те расходы, которые были обусловлены заболеваниями, в том числе коронавирусом, ставшими причиной официального объявления региона поездки не рекомендованным для посещения", - сказали в пресс-службе страховщика.

Полис страховой компании Trip Insurance также не покроет лечение от коронавируса, если турист заболел им в Китае. "Ростуризм и Роспотребнадзор 24 января опубликовали предупреждение о том, что в связи с появлением в Китае нового коронавируса (2019-nCoV) эта страна нежелательна для посещения. Поэтому в отношении коронавируса на территории Китая полис путешественника работать не будет. Если застрахованный решил отменить поездку в Китай, мы вернем денежные средства за полис в 100% размере", - заявили в компании.

Как сообщили в компании "Альфа-Страхование", если турист путешествует по России, то диагностика коронавируса проводится по полису ОМС. "С 11 февраля коронавирус включен в перечень заболеваний, представляющих опасность для окружающих. Государственными службами РФ прописан жесткий алгоритм действий в случае подозрения наличия у человека коронавируса (в т.ч. для коммерческих клиник). Этот алгоритм не подразумевает возможность воспользоваться какими-то коммерческими (сервисными) службами для помощи в такой ситуации", - пояснили в пресс-службе.

Информация актуальна для путешественников с полисом СК "Абсолют Страхование"

Страхование расходов, связанных с отменой поездки, — одна из самых популярных опций среди путешественников. Очень часто возможность застраховаться от невыезда волнует родителей маленьких детей, вдруг заболеют перед самым отъездом. Все планируют поездку заранее: покупают готовые туры или самостоятельно оплачивают билеты и бронируют гостиницы. И если уж долгожданная поездка отменилась, то хочется хотя бы вернуть потраченные деньги.

В наших страховках риск “Отмена поездки” входит в полис Million. Важно, что этот риск вступает в силу только через 48 часов после покупки полиса. То есть, если вы сегодня купили страховку, а завтра начало путешествия, в которое вы не едете, то компенсации за отмену поездки не будет.

Если условие 48 часов соблюдено, то вот какие причины отказа от поездки признаются страховыми:

— вы или ваш близкий родственник внезапно заболели и были экстренно госпитализированы;

— произошла смерть застрахованного или его близкого родственника в результате несчастного случая или внезапного заболевания.

- Если не раньше 21 дня до поездки:

— вы получили травмы, не позволяющие отправиться в путешествие (к примеру, если вы лежите в гипсе на растяжке).

- Если не раньше 15 дней до поездки:

— у вас диагностировали инфекционное заболевание (кроме гриппа и простуды). Например, ветрянка, краснуха;

— вы потеряли имущество или оно было сильно повреждено пожаром, стихийным бедствием, прорывом водопровода, канализации или отопительной системы;

— вы получили повестку о явке в следственные органы или в суд для участия в судебном заседании в качестве свидетеля или присяжного в период действия полиса;

— после покупки полиса вас призвали на срочную военную службу или на военные сборы.

Застрахованному и всем его близким родственникам, которые указаны в полисе (родители, дети (в т.ч. усыновленные), родные братья и сестры, муж, жена, бабушки, дедушки, внуки и внучки, свекр/тесть, свекровь/теща, свояченица/золовка, деверь, невестка), а также только одному человеку, не состоящему с застрахованным в родственной связи, но внесенному в полис (гражданский муж, гражданская жена, друг, подруга).

Сумма компенсации зависит от расходов, но не больше 3500 евро/долларов. Она выплачивается каждому, кто вписан в полис (всем родственникам и одному не родственнику).

- У меня уже произошла госпитализация/ гибель имущества/ заболел ребенок, могу ли я купить полис и получить выплату?

— Нет. Страховой случай должен наступить после покупки полиса, а риск “Отмена поездки” вступит в силу только через 48 часов после оплаты.

- Можно ли застраховаться только от невыезда или включить эту опцию в базовый полис?

Нет, риск “Отмена поездки” входит только в полис Million. Дополнительно включить этот риск в другой полис нельзя.

- Страховка от невыезда покрывает отказ в визе?

— К сожалению, не покрывает.

- В правилах написано про договор от туристической компании, но я сам планировал и оплачивал свое путешествие, смогу ли получить компенсацию?

— Да. Вы имеете полное право на компенсацию, так как понесли расходы и можете их документально подтвердить (невозвратная оплата брони гостиницы, письмо авиакомпании о сумме некомпенсируемых расходов).

- В офисе страховой компании мне отказали в продаже полиса с риском отмены поездки (страховки от невыезда). Могу ли я купить такой полис у Вас?

— Конечно, на нашем сайте Вы можете купить полис с риском отмены поездки. Нужно выбрать тариф Million, в который уже входит эта опция.

- Какие документы нужны, чтобы подтвердить наступление страхового случая и отказа от поездки?

— При болезни и травмах — справка из медицинского учреждения и документы, подтверждающие родственную связь с заболевшим.

— В случае смерти — нотариально заверенная копия свидетельства о смерти и документы, подтверждающие родственную связь.

— При повреждении или гибели имущества — документы, подтверждающие право собственности, и протоколы милиции или административных служб, которые доказывают нанесенный ущерб.

— При судебном разбирательстве — заверенная судом повестка.

— При вызове в военкомат — заверенная военкоматом повестка.

Всю информацию о полном перечне документов вы получите при наступлении страхового случая.

С 2016 года депутаты поменяли правила выезда за рубеж. Теперь, если вы путешествуете без страховки и попали в беду, за эвакуацию и возвращение домой платите сами. МЧС и другие государственные службы не помогут.

Что такое страховка

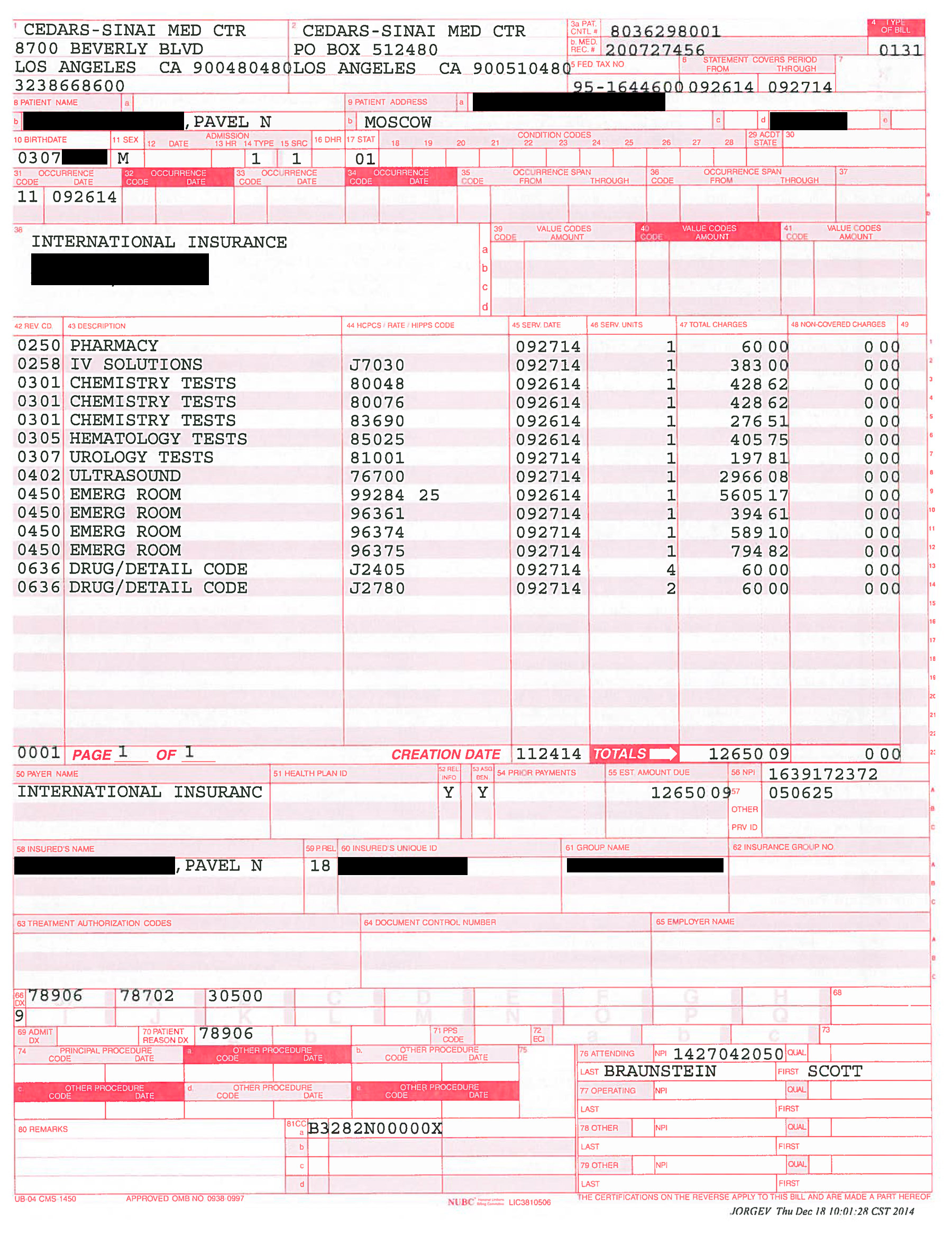

В сентябре 2014 Павел был в Лос-Анджелесе. У него заболел живот, и он поехал в больницу. После приема врача Павел получил счет ― 12 650 $, или около 506 тысяч рублей.

Перед поездкой Павел оформил себе медицинскую страховку. Благодаря этой услуге за визит к врачу, анализы и лекарства заплатила страховая компания.

Счет из больницы, в которой лечился Павел. Здесь лекарства, капельницы, анализы и палата

Туристическая страховка ― это защита от непредвиденных расходов в поездке за границу и по России. Общий принцип такой:

- Покупаете страховку, которая покрывает нужные вам страховые риски. Например, для отдыха с ребенком на море проверяйте, покрывает ли страховка помощь при солнечных ожогах.

- Если произошел страховой случай, звоните в сервисную службу страховой компании и описывайте проблему. Телефон всегда указан в полисе.

![]()

- Сотрудник страховой примет заявку, подберет врача или клинику и, если необходимо, организует транспортировку. Чтобы подтвердить оплату, он направит в больницу гарантийные письма и будет координировать вас по телефону.

Обычно страховая компания берет все расходы на себя. Всё равно спрашивайте у врачей все выписки и диагнозы, сохраняйте чеки за лекарства и такси на случай, если потребуется компенсация после.

Иногда сначала платите вы, потом вам возмещают. Так бывает в маленьких населенных пунктах или вдали от туристических центров: клиника принимает только наличные или врач не хочет ждать перевода и отказывается от гарантийного письма. Тогда страховая компания попросит оплатить лечение самостоятельно.

В этом случае собирайте все бумаги и пишите заявление о компенсации по возвращении домой. Если случай признают страховым, компания возместит расходы.

Страховка ― это защита от непредвиденных расходов.

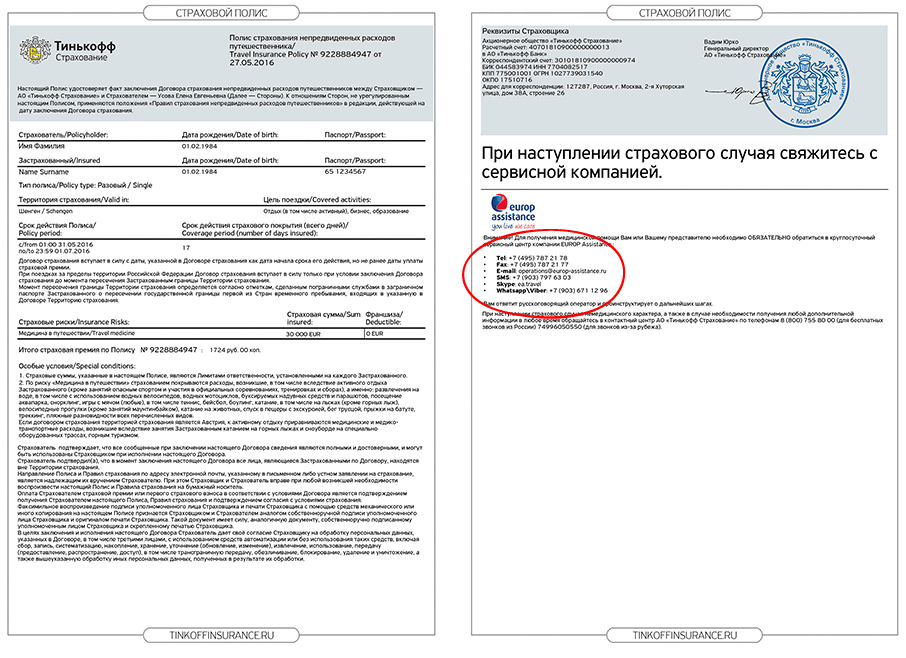

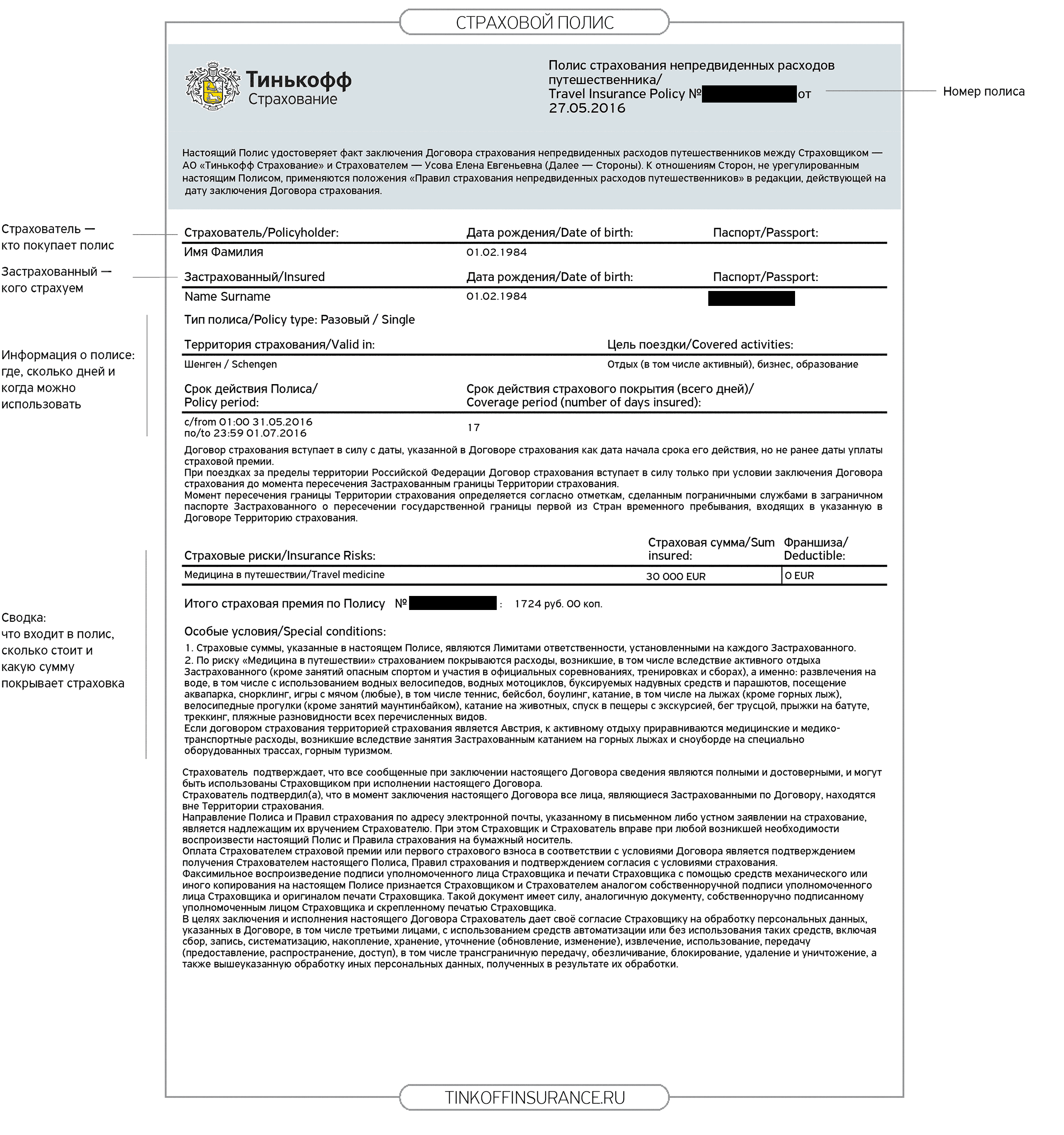

Как выглядит

Полис подтверждает, что вы оплатили страховку. Единого образца нет, но есть обязательные блоки. Полис Тинькофф-страхования выглядит так:

Если интересно посмотреть на другие полисы, мы собрали еще 16 образцов электронных страховых полисов

В офисе страховку оформят на бумажном бланке. Если покупаете через интернет, полис отправят на электронную почту. Оба имеют одинаковую юридическую силу, главное ― наличие факсимильной печати и подписи страховой компании.

Сохраните электронный полис на телефон, так он всегда под рукой. Спросят страховку на границе или едете в больницу без распечатки ― покажете полис на экране мобильного или перешлете по электронной почте.

Исключения из правил страхования. Когда оплачиваете полис, вы соглашаетесь с правилами страхования. В них мелким шрифтом страховая компания собрала все причины для отказа в выплате. РБК пишет, что ограничений может быть больше ста. Посмотрите правила, чтобы понимать, на что рассчитывать.

Номер полиса. Если купили страховку в туристическом агентстве, проверьте наличие номера полиса в базе страховой компании. Иногда агентства забывают передать информацию ― сервисная компания может отказать в помощи.

Позвоните в страховую и подтвердите, что полис действителен. Если полиса нет в базе, предъявите скан и квитанцию об оплате. Страховая компания добавит полис в базу и передаст информацию ассистансу.

Размер франшизы. Франшиза ― часть компенсации, которую не платит страховая компания. Допустим, у вас страховка с франшизой 50 евро, а больница выставила счет за лечение 80 евро. Страховщик оплатит 80 − 50 = 30 евро. Все расходы меньше 50 евро по такой страховке платите вы.

Зачем нужна страховка

Для оплаты лечения. Медицинская страховка покрывает расходы на консультации с врачами по телефону, транспортировку в клинику, лечение и лекарства. В экстренных случаях поможет вернуть ребенка домой, если взрослый в больнице, или организовать перелет близкого родственника для ухода за больным.

Страховка за границей обязана покрывать медицинские и транспортные расходы на сумму не меньше 2 000 000 Р , в евро или долларах — зависит от страны путешествия. Без страховки ― рассчитывайте только на себя и близких.

Страховая может компенсировать расходы на организацию поездки, если посольство откажет в визе. Добавьте к полису страховку от невыезда, без ошибок оформите пакет документов и вовремя передайте их в посольство. В случае отказа страховая может вернуть деньги за туристическую путевку, билеты, бронь отеля и консульский сбор.

Страховка необязательна в странах с упрощенным или безвизовым режимом. Но мы советуем не рисковать и всегда быть застрахованным.

Главным приоритетом Страховой компании ERV остается забота о путешествующих

Основные преимущества программ ERV

Осложнение имеющихся и обострение хронических заболеваний, а также лечение при солнечных ожогах и аллергии

Страхование расходов связанных с осложнением протекания беременности

Компенсация расходов на проезд до медицинского учреждения и обратно

Расходы на барокамеру компенсируем в пределах страховой суммы

Медицинские расходы в случае выявления онкологии (в пределах лимита)

Поисково-спасательные мероприятия, в том числе в труднодоступных районах (море, горы, пустыня) в пределах страховой суммы

Страхование активного отдыха (квадроциклы, мотобайк, катание на водных аттракционах, аквапарк, и.т.д) без повышающих коэффициентов

Собственная сервисная компания группы ERV – EuroCenterHolding в режиме 24/7/365

Страхование спортивных рисков на горнолыжном курорте, дайвинг, серфинг

Расходы по страховому случаю возмещаются при невозможности связаться с Сервисным центром

Страхование нерезидентов РФ

Отсутствуют возрастные ограничения (страхование лиц старше 80 лет)

Территория действия

Европа, Азия, Африка Все страны мира за исключением стран Северной и Южной Америки, стран Карибского бассейна, а также Японии, Австралии, Новой Зеландии, Океании и страны постоянного проживания. Для граждан РФ исключение ограничивается территорией внутри административной границы постоянного места жительства T-I T-II T-III Все страны мира За исключением страны постоянного проживания. Для граждан РФ исключение ограничивается территорией внутри административной границы постоянного места жительства Страны СНГ, включая Россию За исключением страны постоянного проживания. Для граждан РФ исключение ограничивается территорией внутри административной границы постоянного места жительства

Временное возвращение Застрахованного При экстренной госпитализации или смерти близкого родственника при условии нахождения в поездке более 3х месяцев. Оплачиваются авиабилеты в обе стороны.

Визит 3-го лица при экстренной госпитализации Застрахованного более 7 дней Оплачиваются авиабилеты в оба конца и проживание в отеле – 3 ночи (лимит – 300 у.е. + авиабилеты)

Оплата телефонных переговоров с Сервисным центром Переговоры с Сервисным центром, включая SMS-оповещения, при предъявлении подтверждающих документов (лимит в зависимости от страховой суммы)

Оплата расходов в случае утраты или хищения документов

Расходы по оформлению дубликатов утерянных документов (лимит в зависимости от страховой суммы)

Юридическая помощь Первая юридическая консультация, а также расходы на услуги переводчика в случае судебного разбирательства (лимит, в зависимости от страховой суммы)

Расходы в связи поломкой, утратой (угон, хищение) или повреждением наземного транспортного средства Если автомобиль в собственности и не старше 5 лет, то возмещаем расходы на эвакуатор и доставку пассажиров к месту пребывания (лимит в зависимости от страховой суммы)

Расходы, в связи с задержкой регулярного авиарейса более чем на 2.5 часа Компенсация расходов на питание (за исключением алкогольных напитков) и проживание (лимит в зависимости от страховой суммы ) Досрочное возвращение Застрахованного В результате смерти или госпитализации близкого родственника. Возмещаются расходы на проезд в один конец.

Страховым случаем при визовых рисках признается:

Отказ выдачи визы в страну временного пребывания*

Задержка в выдаче визы в страну временного пребывания*

Выдача визы в иные от запрашиваемых сроки*

Страховым случаем при прерывании поездки признается:

Досрочное возвращение Застрахованного лица домой из Поездки в случае отказа во въезде в страну временного пребывания*

Задержка возвращения Застрахованного из Поездки, вызванная смертью, несчастным случаем или внезапной госпитализацией, путешествующего с ним лица*

Досрочное возвращение домой Застрахованного по причине госпитализации и/или смерти близкого родственника, находящегося в стране постоянного жительства

Выявления технических неполадок, сбоев, отказа в работе машинных устройств и других непредвиденных обстоятельств, произошедших со средством водного транспорта (лайнер, катер, ледокол, теплоход, яхта и т.п.) Невозможность совершить запланированную поездку в связи с амбулаторным лечением* −

Невозможность совершить запланированную поездку по причине стихийных бедствий, препятствующих Поездке или возвращению −

Страхование распространяется на компаньонов Застрахованного лица по Поездке −

* Страхование распространяется на Застрахованное лицо и его близких родственников, на близких родственников супруги/супруга Застрахованного лица, а также на компаньона Застрахованного лица по Поездке; Близкие родственники – отец, мать, дети, законный супруг или супруга, родные братья и сестры, внуки, бабушки и дедушки.

Оформляется в первые 5 дней с даты подтверждения, но до подачи документов на визу Оформляется не позднее 5 дней до начала поездки и до подачи документов на визу Можно оформить не позднее 5 дней до поездки 21

Читайте также: